이번에 살펴 볼 종목은 컴퍼니케이입니다.

컴퍼니케이의 테마는 출판사 창투사 한동훈 캔서문샷 NFT(대체불가능토큰) - 금융 NFT(대체불가능토큰) AI(인공지능)이 있습니다.

컴퍼니케이는 중소·벤처기업에 대한 투자금융을 제공하는 벤처캐피탈(VC)로 벤처투자조합 등 조합결성을 통한 창업초기 기업 투자를 주력 사업으로 영위.사업구조는 크게 펀드조성(자금모집), 투자 및 관리, 투자회수로 이어지는 단계로 이루어져 있으며, 추가로 투자재산의 분배 및 해산으로 구성.동사의 직접적인 경쟁업체는 개인, 일반법인, 금융기관(은행, 증권, 연기금 등) 등.

컴퍼니케이는 출판사 관련주로 분류가 됩니다.

종목 이름 : 컴퍼니케이

테마 : 출판사 창투사 한동훈 캔서문샷 NFT(대체불가능토큰) - 금융 NFT(대체불가능토큰) AI(인공지능).

기업 개요- 중소기업창업지원법에 따른 중소기업 창업자에 대한 투자, 창업투자조합의 결성 및 업무의 집행, 벤처기업육성에 관한 특별조치법에 의해 설립되었음.- 2024년 반기 기준, 운영 중인 조합은 총 18개로 AUM 기준 9,381억 원이며 다양한 조합의 포트폴리오를 통해 운영되고 있음.- 운영펀드의 누적 AUM은 투자조합 AUM기준 업계 18위권이나 청산펀드 수익률은 업계 평균을 크게 상회하는바 경쟁력을 보유하고 있음.재무- 관리보수 및 조합성과보수를 통한 투자조합수익 확대에도 운용투자수익 감소와 투자수익 미발생에 따라 영업수익은 전년동기대비 축소되었음.- 당기손익인식금융자산처분손실 발생 및 판관비 부담으로 영업이익률은 전년동기대비 하락하였으나 법인세 비용 축소에 따라 순이익률은 상승.- 글로벌 경기 둔화에도 운영 조합 확대와 다양한 포트폴리오 확보, 관리보수 확대를 통해 일정 수준의 영업수익 확보 및 수익률을 유지할 것으로 보임.

출판사 관련주 컴퍼니케이의 주가 전망 및 차트 분석에 대한 개인적인 생각.

1) 투자지표 분석

2024.10.11 기준(장마감) 컴퍼니케이의 시가 총액은 1,029억원입니다.

시가 총액은 기업가치로 기업이 가지고 있는 (주식의 수 x 현재 주가)입니다.

컴퍼니케이의 시가총액 순위는 코스닥 751위입니다.

컴퍼니케이의 상장주식수는 15,610,000주입니다.

컴퍼니케이의 액면가는 500원이고 매매단위는 1주입니다.

컴퍼니케이의 PER은 N/A배 이고 동종업계PER은 9.82배의 수치를 보여주고 있습니다.

작년 말의 연간 실적을 보면 PER은 -18.21배, EPS(주당순이익)는 -366원, BPS는 4,615원, PBR은 1.45배입니다.

연도별 EPS는 2021년 12 : 1210원, 2022년 12 : 415원(증가율 : -65.702 %), 2023년 12 : -366원(증가율 : -188.193 %), 2024년 12(E) : 0원(증가율 : 0 %) 입니다.

연도별 EPS 증가율이 25%미만으로 CAN SLIM 투자에 적정하다고 보기 어렵습니다.

연도별 ROE는 2021년 12 : 28.43%, 2022년 12 : 8.53%, 2023년 12 : -7.65%, 2024년 12(E) : 0.0% 입니다.

연도별 ROE가 17%미만으로 CAN SLIM 투자에 적정하다고 보기 어렵습니다.

PBR과 BPS는 각각 1.38배, 4,763원입니다.

최근 영업이익 수치는 212억원, 63억원, -50억원입니다.

최근 당기순이익 수치는 189억원, 65억원, -57억원입니다.

컴퍼니케이의 재무를 보면 상장폐지 위험이 낮아 보입니다.

최근 부채비율은 7.54%이고 유보율은 638.49%입니다.

100% 이하로 부채 비율이 상당히 낮은 편에 속하는 종목입니다.

유보율이 높은 편에 속하는 종목입니다. 회사에 자금이 많은 상태입니다.

2023년 결산기준 업종별 재무비율을 살펴보겠습니다.

컴퍼니케이는금융 및 보험업에 해당하며 같은 업종에 224.0개의 종목이 있습니다.

(1) 부채비율

업종 평균 부채비율이120.35%이고 컴퍼니케이의 부채비율이 7.54%로 업종평균보다 낮습니다.

이는 기업이 보수적인 재무 정책을 유지했음을 나타냅니다. 이는 안정적인 재무 구조를 의미합니다.

낮은 부채비율은 경제 변동성에 대한 내성이 높고, 재무 리스크가 낮습니다. 이는 안정적인 수익을 기대할 수 있음을 시사합니다.

보수적이지만 안정적인 수익을 추구하는 투자자에게 적합한 기업입니다. 장기적으로 안정적 성과를 기대할 수 있습니다.

(2) 총자산 증가율

업종 평균 총자산 증가율이27.2%이고 컴퍼니케이의 총자산 증가율이 -6.86%로 업종평균보다 낮습니다.

이는 기업이 보수적인 자산 운용을 했음을 나타냅니다.

자산 증가율이 낮더라도 효율적으로 자산을 활용하고 있는지 확인해야 합니다. 안정적인 운영이 지속될 가능성이 큽니다.

안정적이고 보수적인 투자 성향을 가진 투자자에게 적합합니다. 안정적인 수익을 추구하는 전략에 부합합니다.

(3) 매출액 증가율

업종 평균 매출액 증가율이13.51%이고 컴퍼니케이의 매출액 증가율이 0.1%로 업종평균보다 낮습니다.

이는 시장 점유율 감소나 경쟁력 저하를 의미할 수 있습니다.

매출 성장률을 개선하기 위해서는 새로운 성장 전략이 필요합니다.

매출 증가율이 낮은 기업은 시장에서 성장 잠재력이 크지 않아 성장주보다는 가치주로 분류될 가능성이 큽니다. 매출 증가율이 낮아 성장주로 분류되지 않지만, 안정적인 수익을 내고 있고, 현재 주가는 내재가치보다 낮게 평가되어 있을 경우, 저평가된 주식을 발굴하는 전략이 유효할 수 있습니다.

(4) 순이익 증가율

업종 평균 순이익 증가율이64.35%이고 컴퍼니케이의 순이익 증가율이 0.0%로 업종평균보다 낮습니다.

이는 비용 증가나 수익성 악화를 나타낼 수 있습니다.

수익성을 개선하기 위한 구조조정이나 비용 절감 전략이 필요합니다.

단기적인 어려움이 있는 기업이라도, 구조조정 등의 개선 가능성이 있다면 저평가된 상태에서 투자 기회를 모색할 수 있습니다.

(5) 영업이익 증가율

업종 평균 영업이익 증가율이15.74%이고 컴퍼니케이의 영업이익 증가율이 0.0%로 업종평균보다 낮습니다.

이는 핵심 영업 활동에서의 효율성 저하를 시사합니다.

영업이익 개선을 위해 전략적 변화가 필요합니다.

단기적으로는 도전이 있을 수 있지만, 영업 구조를 개선할 가능성이 있다면 저가 매수 기회를 노릴 수 있습니다.

(6) 총자본순이익율

업종 평균 총자본순이익율이1.15%이고 컴퍼니케이의 총자본순이익율이 -6.96%로 업종평균보다 낮습니다.

이는 자본 활용 효율성이 낮았음을 시사합니다.

자본 효율성을 높이기 위한 자산 재구성, 비핵심 자산 매각 등이 필요합니다.

자본 효율성 개선 가능성이 있는 기업에 투자하면 중장기적으로 수익성을 개선할 수 있습니다.

(7) 자기자본비율

업종 평균 자기자본비율이68.81%이고 컴퍼니케이의 자기자본비율이 92.99%로 업종평균보다 높습니다.

이는 부채보다는 자기자본에 의존했음을 나타냅니다.

재무 구조가 안정적이며, 경제적 변동성에 대한 내성이 강합니다.

안정적이고 낮은 리스크를 선호하는 투자자에게 적합합니다. 장기적으로 안정적인 수익을 기대할 수 있습니다.

2) 재무 분석

(1) 손익계산서 분석

지난 실적 대비 영업이익이 감소하여 주가 상승이 어려워 보입니다.

2년 연속 영업적자인 기업으로 회사가 성장할 요인이 특별히 확인되지 않는 이상 투자 대상 종목으로 선정하기에는 적절하지 않습니다.

(2) 재무상태표 분석

현금성 자산이 매출액 대비488.49%로 적정하지 아니한 것으로 보입니다.

(3) 현금흐름표 분석

현금흐름표로 볼때 당해 법인은 영업활동 현금흐름이 (+), 투자현금 흐름이 (-), 재무현금흐름이 (-) 인 우량기업형입니다

영업활동 현금흐름, 투자현금 흐름, 재무현금흐름으로 보아 주로 영업활동을 통해 현금을 창출하고, 이를 투자활동에 투입하면서도 여유 자금으로 차입금 상환과 배당을 실시하는 우량기업의 전형적인 패턴입니다. 이는 가장 이상적인 현금흐름 조합으로 꼽힙니다.

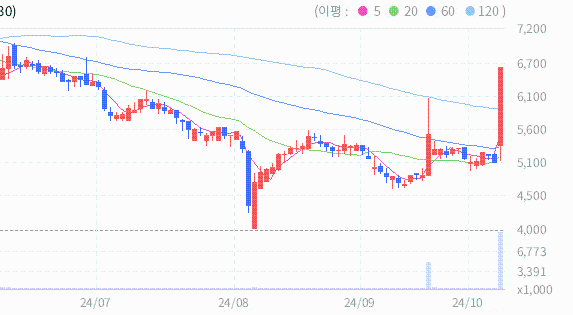

3) 차트 분석

우선 오늘 국내 지수의 움직임을 확인해 보면

현재 코스피 지수는 2,596.91이며 전일 대비해서 2.25포인트 0.09%하락했고

코스닥 지수는 현재 770.98로 나타나 있으며, 전일 대비 4.50 0.58%하락 했습니다.

컴퍼니케이의 2024.10.11 기준(장마감)현재 주가는 6590원이며, 이는 전일 종가인 5070원보다 1520원 상승한 결과를 보여주고 있습니다.

최근 5일 종가들의 평균은 5430원입니다.

현재 주식의 종가가 최근 5일간의 평균 종가를 상회하고 있기 때문에, 단기적으로 상승 추세가 나타날 가능성이 있다고 판단할 수 있습니다.

컴퍼니케이의 종가는 6590원이며 컴퍼니케이의 현재 주가는 20일 이동 평균선 및 볼린저 밴드 중심선보다 위에 위치하고 있습니다. 이는 최근의 주가 움직임이 상승세에 있음을 시사하며, 주가가 통상적인 평균 수준보다 높은 수준에 있음을 나타냅니다.

컴퍼니케이의 종가는 6590원이며 컴퍼니케이의 현재 주가는 장기적인 흐름을 나타내는 지표 중 하나인 240일 이동 평균선 위에 위치하고 있습니다. 이는 과거 240일 동안의 평균 주가를 나타내는 이동 평균선을 기준으로 주가가 위에 위치하고 있음을 의미합니다. 이러한 상황은 장기적인 관점에서 주가가 상승 추세에 있을 수 있다는 긍정적인 신호로 해석될 수 있습니다.

120일선과 240일선과 480일선이 역배열을 이루어 있어 장기적인 추세가 불확실하고 불안정한 상태에 있다는 신호입니다.

금일 종가가 장기 이동평균선을 돌파한 것은 주가의 강력한 지지선을 넘어선 긍정적인 신호로 해석할 수 있습니다. 이러한 모습은 향후 주가 흐름에 긍정적인 영향을 미칠 것으로 예상됩니다.

오늘 종가와 20일 이동평균선 사이의 이격도가 141%이므로 약세장이 아닌 경우 20일 이동평균선과의 이격도 상에서는 매도 신호로 볼 수있습니다.

RSI가 74.12%로 과매수 상태임을 뜻하고 가격 조정 또는 반전의 가능성이 높은 신호입니다.

금일 출판사 창투사 한동훈 캔서문샷 NFT(대체불가능토큰) - 금융 NFT(대체불가능토큰) AI(인공지능)은 거래량 10,156,721주가 거래되었으며 거래대금 62,762백만원이 움직였습니다.

금일의 거래에서는 각 거래원이 얼마만큼의 주식을 거래했는지에 대한 정보를 살펴보려 합니다. 이를 통해 시장 참여자들 간의 거래 활동과 주식 시장의 동향을 파악할 수 있습니다.

금일 매도 상위 거래원은 각각 키움증권에서 4,402,395주, 미래에셋증권에서 952,252주, NH투자증권에서 945,042주, LS증권에서 775,636주, 한국투자증권에서 647,114주를 매도하였습니다.

금일 매수 상위 거래원은 각각 키움증권에서 4,555,265주, 미래에셋증권에서 982,284주, NH투자증권에서 904,884주, LS증권에서 767,495주, 한국투자증권에서 600,658주를 매수하였습니다.

최근 5일간 외국인(보유비율 : 0.00%)은 67415주만큼 순매도를 하였으며 기관은 958주만큼 순매도하는 양상을 보이고 있습니다.

***

여기까지 컴퍼니케이에 대한 개인적인 의견이였습니다.투자 결정에 있어서는 개인이 사용하는 전략과 방법에 따라 결과가 다를 수 있습니다. 안전하게 투자하고 수익을 올리기 위해서는 자신에게 적합한 방법을 선택하고 신중한 분석이 필요합니다. 투자에는 항상 리스크가 따르므로, 조심하시기 바랍니다.

저의 의견은 참고 용도로만 이해해주시기를 부탁드립니다. 주식 투자에 관한 모든 결정은 투자자 개인의 판단과 책임에 따라 이루어져야 합니다. 제가 제시한 정보나 의견은 투자에 대한 일반적인 정보일 뿐이며, 개별 투자 상황에 따라 달라질 수 있습니다. 어떠한 투자에 대한 책임도 지지 않음을 알려드립니다.

#컴퍼니케이, #출판사, #주식, #재무제표 분석, #재무상태표 분석, #업종별 비율 분석, #손익계산서 분석, #현금흐름표 분석

'주식분석' 카테고리의 다른 글

| 의료AI관련주 디엔에이링크 주가 전망 및 차트 분석 (0) | 2024.10.11 |

|---|---|

| 지주사관련주 윙입푸드 주가 전망 및 차트 분석 (0) | 2024.10.11 |

| 출판사관련주 한세예스24홀딩스 주가 전망 및 차트 분석 (0) | 2024.10.11 |

| 우주항공관련주 라이프시맨틱스 주가 전망 및 차트 분석 (0) | 2024.10.10 |

| 항공관련주 티웨이항공 주가 전망 및 차트 분석 (0) | 2024.10.10 |